Présentation

La participation aux bénéfices constitue l’un des mécanismes inhérents à l’épargne salariale. Cette gratification est destinée à l’ensemble des travailleurs de l’entreprise, incluant tant les salariés que les dirigeants. Elle émane d’un accord préalablement conclu et découle directement des bénéfices réalisés par la société. Le mode de calcul de cette prime est déterminé par une formule légale.

Aussi, la participation est un élément qui se met au cœur de la stratégie d’optimisation de la rémunération du dirigeant permettant une rémunération différée exonérée d’impôt sur le revenu.

Caractéristiques

Quelles sont les entreprises concernées ?

Chaque type d’entreprise, quelle que soit sa taille, sa structure ou son secteur d’activité, a la possibilité de créer un accord d’intéressement à condition d’employer à minima un salarié. Sa mise en place devient obligatoire pour les entreprises embauchant au moins 50 salariés.

Qui peut en bénéficier ?

La participation est un dispositif collectif qui ne peut exclure un collaborateur des lors qu’il fait partie intégrante de l’entreprise. Les personnes bénéficiaires du prime de participation sont :

Les dirigeants

Cela concerne les chefs d’entreprises et les mandataires sociaux.

Conjoints et partenaires de pacs des dirigeants

A condition d’avoir la qualité d’associé ou de collaborateur.

Les salariés

Expatriés ou non, une ancienneté de maximum trois mois peut être exigée, elle doit alors être inscrite dans l’accord.

Quels sont les requis ?

La mise en place d’un accord de participation nécessite quelques prérequis

- Avoir à minima 1 salarié sur une période de 12 mois consécutifs, en CDI ou en CDD

- Pour les entreprises de moins de 50 salariés

- Aucune obligation de mise en place, cependant l’accord de participation doit être mis en place et voté.

- Pour les entreprises d’au moins 50 salariés à 249 inclus

- Obligatoire dès lors que l’entreprise atteint dans ses effectifs au moins 50 salariés et est maintenu les années suivantes. L’entreprise disposera d’un délai de 5 ans maximum pour mettre en place l’accord de participation. Ce délai peut être réinitialisé si l’effectif passe sous la barre des 50 employés. L’absence d’accord pour une entreprise dont la mise en place est obligatoire sera soumise au régime « d’autorité », moins flexible.

Comment se calcule la participation ?

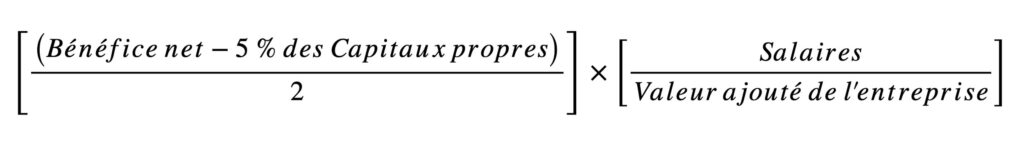

La réserve spéciale de participation est obtenue par une formule de calcul légale qui se base sur le bénéfice de l’entreprise, les capitaux propres de l’entreprise, la masse salariale et la valeur ajoutée. Le calcul de la prime s’effectue à la clôture de l’exercice comptable de l’entreprise et est versée dans les cinq mois maximums suivant cette date.

Il est possible de déroger à cette formule si l’entreprise propose une formule équivalente a cette dernière en respectant l’un des critères suivants qui sont au plus égaux à la moitié du bénéfice net comptable, à la moitié du bénéfice net fiscal, le bénéfice net comptable ou fiscal diminué de 5 % des capitaux propres.

Répartition, plafonnement et supplément de participation

Chaque collaborateur à droit à sa part sur la réserve spéciale de participation. L’employeur aura le choix pour répartir la prime de la manière suivante :

- Uniformément entre chaque salarié

- Proportionnellement aux salaires

- Proportionnellement au temps de travail

- Combinaison entre les critères cités ci-dessus

L’entreprise pourra donc choisir d’attribuer la réserve spéciale de participation répartis à 50 % en fonction du salaire, 40 % en fonction du temps de travail et 10 % de manière uniforme. La prime sera alors attribuée au prorata de la durée de présence, sur une année complète.

La prime issue de la participation est également plafonnée et basé sur le Plafond Annuel de la Sécurité Social (PASS) de l’année en cours :

- Les salaires pris en compte pour le calcul de la réserve spéciale de participation ne peuvent excéder trois fois le montant du PASS

- Le plafond individuel de la participation est limité à 75 % du PASS

Il est possible de verser un complément de participation qui est soumis aux mêmes règles et ne vient pas en complément de ces dernières. Les entreprises sous régime « d’autorité » n’auront pas le droit au complément de participation.

Comment faire pour la mise en place ?

En fonction de l’effectif de l’entreprise, la mise en place de l’accord de participation peut être mis en place volontairement, si l’entreprise compte moins de 50 salariés ou être obligatoire si l’entreprise compte au moins 50 salariés pendant au moins 5 ans.

Cet accord est le résultat d’une négociation entre l’employeur, les salariés ou les représentants du personnel. Pour les entreprises de moins de 50 salariés, en cas d’échec de négociation, l’employeur peut décider de la mise en place de la participation de manière unilatérale. L’absence d’accord pour une entreprise dont la mise en place est obligatoire sera soumise au régime « d’autorité », moins flexible, ne donnant pas le droit par exemple au complément de participation.

L’accord peut donc être conclu par négociation collective conclu au niveau de la branche de métier, au niveau professionnel ou de l’entreprise

Autrement il est possible que l’accord se fasse directement au sein de l’entreprise par accord :

- Entre l’employeur et le représentant du personnel

- Au sein du Comité Social et Economique

- Par ratification du 2/3 des salariés

Il faudra ensuite déposer l’accord à la DREETS et attendre leur décision. Si l’accord est validé, il faudra que l’entreprise mette en place un plan d’épargne salariale (PEE ou PERE CO par exemple).

Voici le déroulé des étapes de mise en place de la participation au sein d’une entreprise :

Quel est la durée de validité de l’accord ?

L’accord n’a pas spécifiquement besoin d’une limite définie dans le temps, cependant sa durée minimale d’existence ne peut être inférieure à un an. Il est possible de prévoir le renouvellement de la participation par reconduction tacite dans l’accord.

Quel est le coût pour l’entreprise ?

Régime social

Les cotisations sociales dépendent encore une fois de la taille de l’effectif de l’entreprise :

Pour les entreprises de moins de 50 salariés :

- Il n’y a pas de cotisations sociales, ni même de forfait pour cotisation sociales. En revanche, la prime versée est soumise à la CSG et CRDS (au taux de 9.7 %) seront supportées par son bénéficiaire.

Pour les entreprises d’au moins 50 salariés :

- Les cotisations sociales sont sous forme de forfait et représentent 16 % ou 20 %* à la charge de l’entreprise. La CSG et CRDS seront toujours dues et supportées par le bénéficiaire de la prime de participation.

*Taux de 16 % pour un versement sur le PEREOB ; Taux de 20 % pour la perception directe ou versement sur PEE ou PERECO

Exemple :

| Effectif | Moins de 50 salariés | Au moins 50 salariés |

| Cout entreprise | 1 000 € | 1 200 € |

| Forfait social (20 %) | -0 € | -200 € |

| Prime brute | 1 000 € | 1 000 € |

| CSG CRDS (9.7 %) | -97 € | -97 € |

| Prime nette perçu* | 903 € | 903 € |

*Si versement au sein d’un plan d’épargne salariale ou avant imposition sur le revenu si perception directe

Régime fiscal

L’entreprise aura la possibilité de déduire de son résultat imposable, le montant issu des versements de la prime de participation et le forfait social, s’il y a. Cela permet donc une baisse de l’impôt sur les sociétés.

Avantages & inconvénients

| Avantages | Inconvénients |

|---|---|

| Exonération de charges sociales, forfait social (selon taille de l’entreprise) | Obligatoire pour les entreprises d’au moins 50 salariés |

| « Rémunération » complémentaire et différée | Prime à caractère collectif |

| Déduction du résultat fiscal | Indisponibilité de l’épargne en cas de placement de la prime |

| Motivation des salariés | Obligation de mise en place d’un PEE (à minima) avec l’accord de participation |

Exemple pratique

👱♂️ Monsieur Martin est dirigeant de l’entreprise MARTIN. Il emploie 12 salariés à temps plein. Monsieur MARTIN s’est fait accompagner pour la mise en place de la participation au sein de sa société et a mis en place un plan d’épargne salariale par la même occasion.

📈 Sur cette même année, l’entreprise a dégagé un bénéfice important qui a permis de débloquer la réserve spéciale de participation à hauteur de 26 000 €. Monsieur MARTIN avait fait le souhait de répartir uniformément la prime.

👉 À ce titre, Monsieur MARTIN et chacun de ses salariés percevrons 2 000 € bruts de CSG CRDS. Finalement, grâce à la participation, l’entreprise MARTIN, qui est imposée à l’impôt sur les sociétés au taux de 25 %, allègera sa charge fiscale de 6 500 € (26 000 – 25 %).

☝️ Monsieur MARTIN a décidé de placer sa prime au sein du PEE.

👉 Dans 5 ans, sauf exceptions, il aura la possibilité de récupérer sa participation dont la valeur aura potentiellement accrue. Cette prime sera exonérée d’impôt sur le revenu, néanmoins, les intérêts perçus seront soumis aux prélèvements sociaux de 17,2 %.

Crédits photo : ©Memento Media sur Unsplash

Questions fréquentes

- J’emploie un alternant, a-t-il le droit à la participation aussi ?

S’il y a d’autres salariés présents dans l’entreprise et que l’accord de participation est en place, alors oui, les alternants sont bénéficiaires de la participation.

- Quel est le montant maximal qu’on peut percevoir de la prime de participation ?

Le montant maximal qu’il est possible de percevoir, pour chaque bénéficiaire de la prime de participation, est de ¾ du plafond annuel de la sécurité sociale, soit 32 994 € pour 2023.

- Je suis TNS et ma société d’exploitation est détenue par ma holding. Ai-je le droit de percevoir la participation ?

Il est tout à fait possible de recevoir la participation que l’on soit une personne morale ou physique. Cependant, attention à la méthode de rémunération de la gérance (remonté de capitaux pour rémunération via holding ou contrat travail via la société d’exploitation) qui peut devenir un sujet important lors de la distribution de la réserve spéciale de participation.

- Je suis dirigeant d’une SASU et je suis assimilé-salarié, je peux mettre en place la participation ?

Non, il ne sera possible de mettre en place la participation uniquement en présence d’un salarié, même à temps partiel, qui n’a pas un rôle de gérance au sein de la société.